正在阅读:高企必看!2024年国家高新技术企业认定管理自查工作正式启动!

分享文章

微信扫一扫

参与评论

0

信息未审核或下架中,当前页面为预览效果,仅管理员可见

高企必看!2024年国家高新技术企业认定管理自查工作正式启动!

原创

![]() 马静于 2024/05/09 15:42:34 发布

IP属地:未知

来源:知识产权交易平台报

作者:

97 阅读

0 评论

0 点赞

马静于 2024/05/09 15:42:34 发布

IP属地:未知

来源:知识产权交易平台报

作者:

97 阅读

0 评论

0 点赞

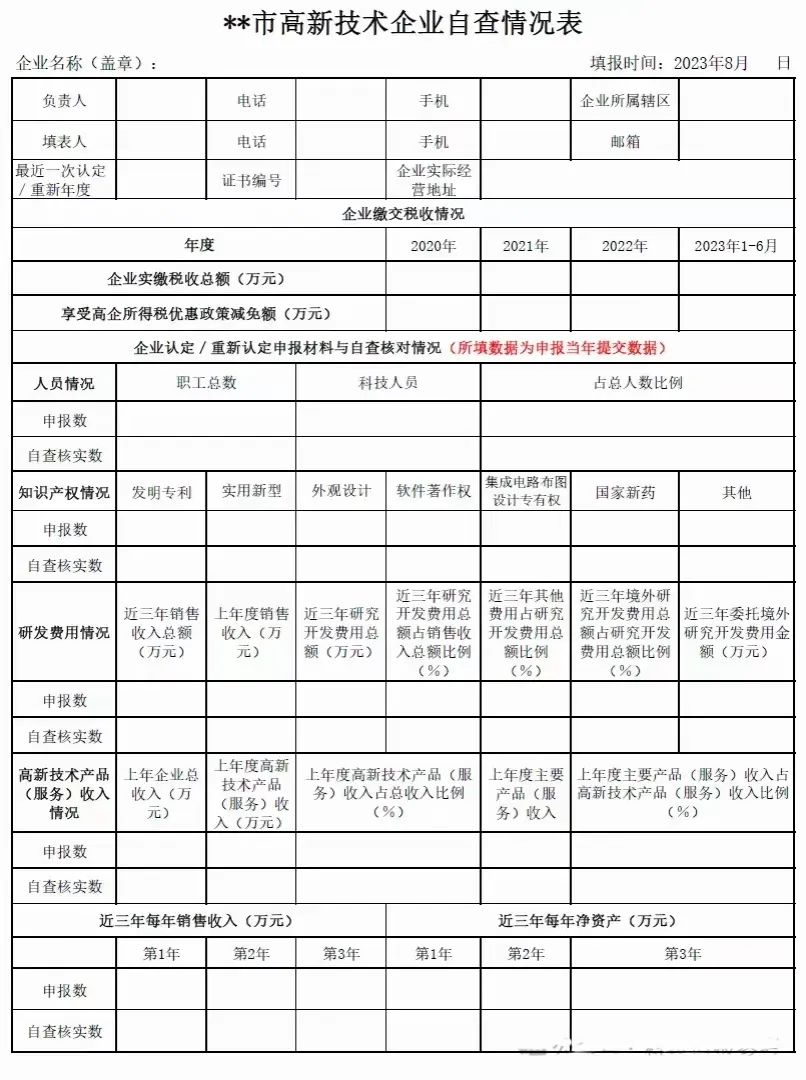

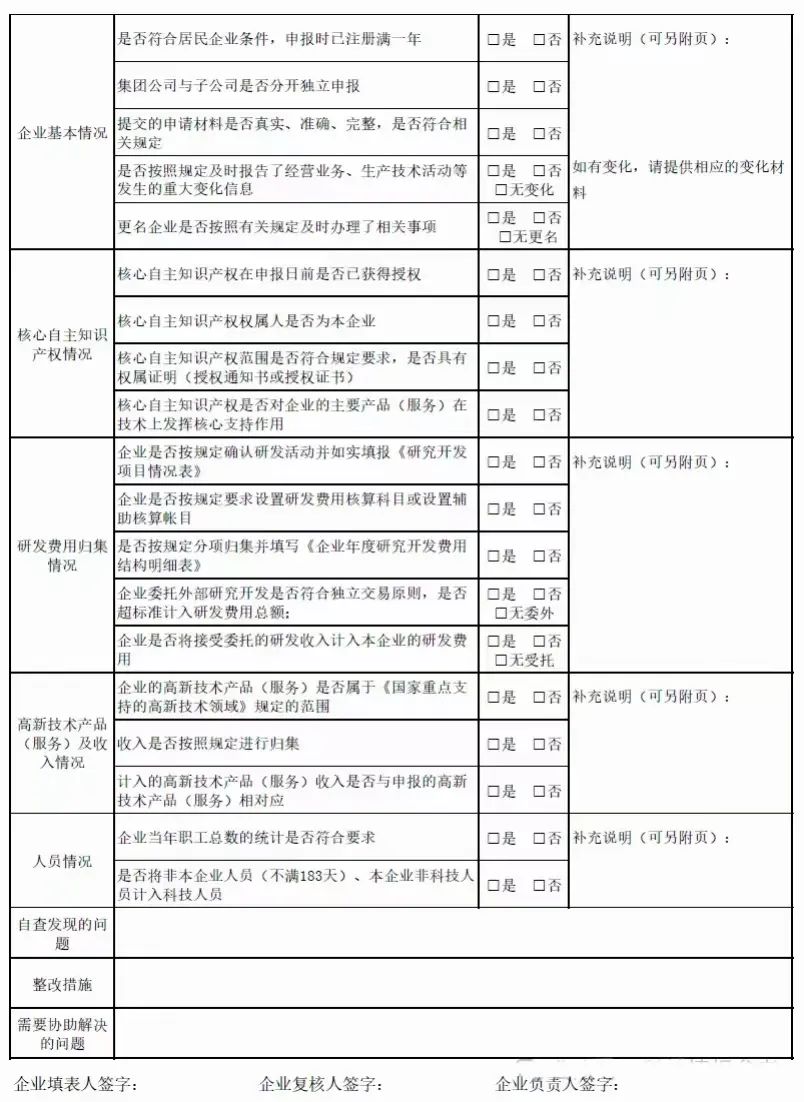

各位申报国家高新技术企业和已经进入高企行列企业们一定要注意,新一轮的高企抽查、自查工作已经开始了!近日全国高新技术企业认定管理工作领导小组办公室下发了《关于开展高新技术企业认定管理自查的通知》,将强化对高新技术企业的监督管理,在全国范围内开展对高企认定管理工作的检查。

以往有些高企疏于管理,结果在检查后就被取消了高企资格,还要追缴所得税减免税款,以及其他已享受的政策补贴。在税务介入、权力下放、高质量发展和主管单位调整的政策影响下,2024年的高企认定预计将更加规范和严格。

那么高企都抽查、自查哪些内容呢?又有哪些原因会导致高企认定失败或者高企被撤销资格的呢,本篇文章将对其进行详细讲解。

关于开展高新技术企业认定管理自查的通知内容摘要

日前,全国高新技术企业认定管理工作领导小组办公室召开全国高新技术企业认定管理工作督导协调会,并下发了《关于开展高新技术企业认定管理自查的通知》,将强化对高新技术企业的监督管理,在全国范围内开展对高企认定管理工作的检查。

从2024年开始,高新技术企业认定主管单位将由科技部变为工业和信息化部,认定办法预计将有一定程度的调整;据悉,火炬中心改革转隶工作已基本完成,本次自查工作,预计工信部将会摸清底数,了解存量企业的现状,为未来制定政策提供依据。

根据《工业和信息化部办公厅关于开展高新技术企业认定管理自查工作的通知》要求,各省(市)高企管理办公室陆续启动了2024年高企自查自纠工作。

附:2024高新技术企业申报研发费用要求及归集范围重点难点分析

折旧费用是指用于研究开发活动的仪器、设备和在用建筑物的折旧费。 长期待摊费用是指研发设施的改建、改装、装修和修理过程中发生的长期待摊费用。 重点难点

装备调试费用是指工装准备过程中研究开发活动所发生的费用,包括研制特殊、专用的生产机器,改变生产和质量控制程序,或制定新方法及标准等活动所发生的费用。 为大规模批量化和商业化生产所进行的常规性工装准备和工业工程发生的费用不能计入归集范围。 试验费用包括新药研制的临床试验费、勘探开发技术的现场试验费、田间试验费等。 重点难点

赞

已有0人点赞

0条评论

推荐

投稿

我要投稿新帖

我要发帖-

诚“聘”精英!欢迎有志之士共谋未来#信息求助#

2024/08/17 21:00:43 甘肃丝路新世纪文化传播有限公司

甘肃丝路新世纪文化传播有限公司 -

最新!实现零的突破!#企业商讯#

2024/01/03 15:42:35 甘肃兴丰农林科技有限责任公司

甘肃兴丰农林科技有限责任公司 -

一颗土豆的成长“密码”——定西市安定区发展马铃薯产业发展观察#企业商讯#

2024/01/03 15:38:11 甘肃蓝天马铃薯产业发展有限公司

甘肃蓝天马铃薯产业发展有限公司 -

2023陇小南成绩单#企业商讯#

2024/01/03 15:32:31 甘肃陇小南生态农业发展有限公司

甘肃陇小南生态农业发展有限公司 -

众擎易举,重塑产业“品质美”——康县高质量发展观察(下)#企业商讯#

2024/01/03 15:29:10甘肃省康县兴源土特产商贸有限责任公司

微信公众号

微信公众号